【南华基金●策略周报】短期经济企稳,央行货币政策进入观察期

时间:2019-12-11

【宏观要闻】

1. 中国11月官方制造业PMI为50.2,近7个月来首度返回枯荣分界线上方;中国11月非制造业PMI为54.4,创近8个月新高。统计局:11月制造业PMI的主要特点是供需两端均有改善,进出口有所好转,新出口订单指数回升,与圣诞节海外订单增加有关;大中小型企业景气普遍回升。

2. 财政部发布《中华人民共和国消费税法(征求意见稿)》并向社会公开征求意见,延续了消费税基本制度框架,保持制度稳定。同时根据征收环节变化,统一调整了纳税人范围表述,在消费税法中设置衔接性条款,设置了对消费税税率的授权条款。其中,白酒在生产(进口)环节征税,税率仍为20%加0.5元/500克(或者500毫升)。

3. 1-11月,我国地方债券发行43244亿元,完成全年发行任务的99%,其中新增债券、再融资债券、置换债券分别发行30354亿元、11461亿元、1429亿元。新增债券中,一般债券、专项债券分别发行9057亿元、21297亿元。

4. 在今年隐性债务风险化解的过程中,监管部门已允许融资平台公司债权人将到期债务转让给AMC。相应地, AMC将继承原债务合同中的还款承诺、还款来源和还款方式等权益。

5. 美国11月ISM制造业PMI再次下滑,且连续第四个月维持在荣枯线下方。美国11月ISM制造业PMI 48.1,预期49.2,前值48.3。美国11月Markit制造业PMI终值52.6,预期52.2,前值52.2。

【南华•观点】

11月30号发布的制造业PMI重回50以上,显示短期经济企稳迹象。长端利率债周一出现明显调整,而后震荡回落。上周到期的MLF超量续作,但利率维持不变。显示央行货币政策进入观察期,不存在连续降息的基础。随着稳增长政策的逐渐落地,经济短期料将企稳回升,但力度偏弱,通胀水平继续走高,预计收益率短期易上难下,债券市场延续震荡行情。

【南华·精选】

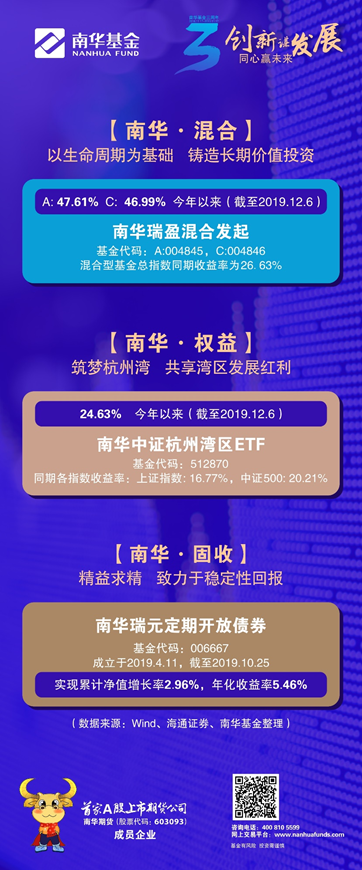

•南华瑞盈混合发起,2017年8月16日成立,A类2017年、2018年、2019Q1、2019Q2、2019Q3收益率分别为-1.48%、-43.33%、20.63%、5.36%、9.19%,C类2017年、2018年、2019Q1、2019Q2、2019Q3收益率分别为-1.73%、-43.70%、20.48%、5.24%、9.08%,同期业绩比较基准收益率分别为5.68%、-16.93%、19.63%、-0.76%、0.00%。数据来源:南华瑞盈混合发起定期报告,统计日期2017年8月16日至2019年9月30日,业绩比较基准:沪深300指数收益率×70%+中债综合全价(总值)指数收益率×30%。

•南华中证杭州湾区ETF, 2018年12月14日成立, 2019Q1、2019Q2、2019Q3业绩分别为22.7%、-4.95%、3.70%,同期业绩比较基准收益率分别为31.41%、-5.72%、2.91%。数据来源:南华中证杭州湾区ETF定期报告,统计日期2018年12月14日至2019年9月30日,业绩比较基准:本基金的业绩比较基准为标的指数收益率。本基金标的指数为中证杭州湾区指数。

•南华瑞元定期开放债券,2019年4月11日成立,2019Q2、2019Q3收益率分别为1.17%、1.74%,同期业绩比较基准收益率分别为1.07%、1.39%。数据来源:南华瑞元定期开放债券定期报告,统计日期2019年4月11日至2019年9月30日,业绩比较基准:中证综合债指数收益率。

风险提示

南华基金管理有限公司(“本公司”)尽力为投资者提供全面完整、真实准确、及时有效的资讯信息。本材料并非法律文件,所提供信息仅供参考,本公司不对其准确性或完整性提供直接或隐含的声明或保证。本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。本公司及其雇员、代理人对使用本材料及其内容所引发的任何直接或间接损失不承担任何责任。基金过往业绩不代表未来表现。基金有风险,投资需谨慎。